Mahfi Eğilmez, gayrimenkullerin vergilendirilmesiyle ilgili önemli uyarılarda bulundu. Artan rayiç bedeller ve yeni vergi uygulamalarıyla, konut sahiplerinin yıllık ödemeleri büyük ölçüde yükseldi. Eğilmez, özellikle ‘değerli konut vergisi’nin artırılması ve yeni hesaplamalar nedeniyle vergi tutarlarının anormal derecede arttığını vurguladı.

Örneklerle açıklanan bu durum, konutların temel değerleriyle büyük farklar içerebileceğine ve vergi sisteminde ciddi sorunlara yol açabileceğine işaret ediyor. Eğilmez, “Bu uygulama iki açıdan yanlıştır: birincisi, böyle bir artış gerçekçi değildir, vergi mükellefleriyle devlet arasında sorunlar doğurabilir. İkincisi, aynı varlık üzerinden iki kez vergi alınması vergiciliğin temel ilkelerine aykırıdır.” dedi. Ayrıca, yeni düzenlemelerin toplumsal sorunlar yaratmaya gebe olduğunu ve çözüm yolları olarak vergi sisteminde önemli değişiklikler önerdi.

—

Gayrimenkul (konut, işyeri, arsa ve arazi) bir servet unsurudur. Vergi üç farklı kaynaktan alınır: 1. Servet ve servetlerin transferi (emlak vergisi, değerli konut vergisi, veraset ve intikal vergisi), 2. Gelir (gelir vergisi, kurumlar vergisi), 3. İşlem (KDV, ÖTV, damga vergisi, harçlar.)

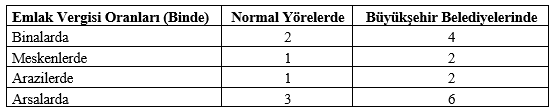

Emlak vergisi servet vergilerinin tipik örneğidir. Burada kişiler sahip oldukları gayrimenkullerin(konut, arsa, arazi, işyeri) değeri üzerinden her yıl belirli oranda bir emlak vergisi öderler. Emlak vergisi belediye gelirleri arasındadır, dolayısıyla ödenen bu vergi ilgili belediyeye gider.

Emlak vergisinin oranları şöyledir:

Bu vergiye muhatap olacak kişiler konutlardan daha düşük değerli olanı istisna kapsamına sokabiliyorlar. Bu durumda mesela yukarıdaki örneğimizdeki kişi yazlık konutunu istisna olarak gösterdiğinde Ankara’daki konutunun değeri 15.709.000 liralık alt limiti aşmadığı için değerli konut vergisi ödemeyecektir.

2026 yılı için gayrimenkullere rayiç bedel değerlemesi yapıldı (rayiç bedel (arazi/arsa metrekare birim değeri), emlak vergisi matrahı ve diğer vergi/harç hesaplamalarında esas alınan bir değerdir.) Bu yeni değerlemeye göre rayiç değerlerin 5 katın üzerinde artırılması söz konusu. Henüz itiraz süreci devam ettiği için kesin durum belli değil.

Yukarıda verdiğimiz örnekteki kişinin Ankara’daki kontunun değerinin 5 kat artırılarak (10.000.000 x 5 =) 50.000.000 lira ve Datça’daki yazlık konutunun da yine 5 kat artırılarak (6.000.000 x 5 =) 30.000.000 lira olarak belirlendiğini varsayalım.

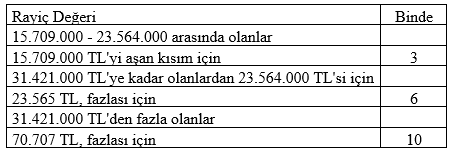

Değerli konut vergisi için açıklanan tarife her yıl yeniden değerleme oranının yarısı kadar artırılıyor. 2026 yılı için bu oranın yüzde 20 olduğunu varsayalım. Bu durumda 2026 yılı için değerli emlak vergisi istisnası (15.709.000 x 1,20 =) 18.850.000 lira olacaktır. Bu durumda örneğimizdeki kişi daha düşük değerli olan yazlık konutunu istisna olarak gösterirse Ankara’daki konutunun rayiç değeri 50 milyon lira olduğu için istisnayı aşan (50.000.000 – 18.850.000 = ) 31.150.000 lira üzerinden değerli konut vergisi ödeyecektir. Bunun da tutarı 90.000 lira dolayında olacaktır (henüz değerler kesin belli olmadığı için eldeki verilere göre tahmin yapılmıştır.) Yani tuhaf bir biçimde bu kişinin konutu, herhangi bir yenilenme, tadilat, büyütme, önünden yol geçme vb. olmaksızın bir yılda değerli konut statüsüne girmiş olacaktır.

Şimdi bu yeni rayiç değerlere göre bu kişinin ödeyeceği emlak vergisi ve değerli konut vergisini hesaplayalım:

Emlak vergisi hesabı:

Ankara’daki konut için: 50.000.000 x 0,002 = 100.000 lira

Datça’daki yazlık konut için: 30.000.000 x 0,002 = 60.000 lira

Toplam emlak vergisi: 160.000 lira

Taşınmaz kültür varlıklarının korunmasına katkı payı: 16.000 lira

Ödenecek toplam tutar: 176.000 lira

Değerli konut vergisi hesabı:

Ankara’daki konut için: 90.000 lira (yaklaşık tahmini hesap)

Datça’daki konut (istisna olarak bildirildiği için değerli konut vergisi söz konusu değildir.)

Buna göre bu kişinin 2026 yılında ödeyeceği emlak vergisi (taşınmaz kültür varlıklarının korunmasına katkı payı dâhil) + değerli konut vergisi toplamı 266.000 lira olacaktır

2025 yılında aynı varlıklar için toplam 35.200 lira emlak vergisi ödeyen ve değerli konut vergisine muhatap olmayan bu kişi 2026 yılında iki verginin toplamı olan 263.000 lirayı ödemek durumunda kalacaktır. Bu durumda ödeyeceği vergi tutarı bir yılda (266.000 / 35.200 =) 7,5 kat artmış olacaktır. Bir yılda böyle bir artışı hiçbir gerekçeyle açıklamak mümkün değildir.

Kendi oturduğu ve yazlık olarak kendi kullandığı, gelir getirmeyen iki konuttan alınan vergilerde böyle bir artışın mantıkla, matematikle açıklanabilir bir yanı yoktur.

Bu uygulama iki açıdan yanlıştır: (1) Böyle bir miktar artışı açıklanabilir bir artış değildir ve büyük olasılıkla vergi tahsilatını çok düşürecek ve vergi mükellefiyle belediyeleri ve vergi idarelerini birbirine düşürecek sonuçlara yol açacaktır. (2) Aynı konudan aynı amaçla iki kez vergi alınmaması vergiciliğin temel ilkelerinden birisidir. Bu uygulama buna yol açarak vergi ilkelerini ayaklar altına almış olacaktır. Kamu maliyesi derslerinde klasik maliyecilerden devren gelen ilginç benzetmeler kullanılırdı. Bunlardan birisi “bir koyundan iki post çıkmaz” atasözüydü. Bu atasözünün kastettiği anlam; bir kimseden verebileceği kadar bir şey aldıktan sonra ondan aynı yolla bir şey daha almaya çalışmanın olanaksız olduğu meselesiydi.

Rayiç bedellerin gerçekten çok yükselmiş olması karşısında bu oranları daha düşük belirlemek doğru olmaz. O nedenle bu belirlemeler yerindedir. Buna karşılık bu yeni belirlenen değerler üzerinden hesaplanacak vergiler toplumsal sorunlar yaratmaya gebedir. Bu çerçevede çözüm yolu olarak önerilerimiz şunlardır: (1) Değerli konut vergisi aynı konuda ikinci bir vergi anlamına geldiği ve vergicilik ilkeleriyle bağdaşmadığı için tümüyle kaldırılmalıdır. (2) Emlak vergisi oranları mevcut oranların dörtte birine düşürülmelidir. (3) Gayrimenkul alım satım vergisi oranı da aynı şekilde mevcut oranın dörtte birine düşürülmelidir. (4) Değerli konut vergisinin kaldırılmasıyla devlet açısından doğacak gelir azalmasını gidermek için emlak vergisi tahsilatından genel bütçeye onda bir oranında aktarma yapılmasını içeren bir yasal değişiklik yapılmalıdır. (5) Servetler üzerinden, emlak vergisi dışında, bir vergi alınması düşünülüyorsa o zaman bunu zaten beyan edilmiş, oradan elde edilen gelirin vergisi ödenmiş servetler üzerinden değil beyan edilmemiş, gösterilmemiş servetler üzerinden almak gerekir. Bunun da yolu servet bildirimi ve gider bildirimi sisteminin geri getirilmesidir. Bu şekilde saklanmış, geliri beyan edilmemiş servetler yakalanır ve vergisi alınır.

Bu düzenlemeler yapılmadan bu rayiç bedellerle yola çıkılır ve bir yandan emlak vergisi bir yandan da değerli konut vergisi alınırsa sonuç ikinci bir varlık vergisi faciasına doğru gidebilir.